6.8 مليار ريال تداولات سوق أدوات الدخل الثابت المحلية خلال مارس .. الأعلى في عامين

سجلت سوق أدوات الدخل الثابت المحلية أعلى تداولات شهرية خلال عامين تحديدا منذ آذار (مارس) 2021، وذلك بعد بلوغها 6.82 مليار ريال خلال مارس الماضي فقط.

وبحسب رصد وحدة التقارير في صحيفة “الاقتصادية”، فإن المستثمرين تداولوا ما قيمته 14 مليار ريال خلال الربع الأول من العام الجاري، وهو أول انتعاش فصلي في تداولات سوق الدين منذ 2021.

وتجاوزت تداولات صكوك الشركات حاجز 400 مليون ريال خلال الربع الأول في السوق، مدعومة بتداولات الأفراد.

وتضاعف المعدل المتوسط للتداولات اليومية بأكثر من مرتين، مقارنة بمستويات 2022، وذلك بعد أن بلغ 223 مليون ريال، مقارنة بنحو 96 مليون ريال خلال العام الماضي.

وشهد مارس أعلى عدد من الصفقات المنفذة خلال ثلاثة أشهر، حيث بلغت 6454 صفقة. وتم تنفيذ تداولات مارس بخصم 6.9 في المائة عن القيمة الاسمية.

وتزامن شهر مارس مع انخفاض عوائد سندات الخزانة الأمريكية، الأمر الذي عزز إقبال المستثمرين، الذين قادوا سوق الدين لتحقيق نسبة نمو في قيم التداولات وصلت إلى 46 في المائة على أساس سنوي.

وأظهر الرصد تنفيذ صفقة وحيدة بقيمة 184 ألف ريال، كانت كفيلة بدفع “صكوك أجل 15 عاما” إلى خسارة 7.84 في المائة من قيمتها خلال الربع الأول.

يذكر أن السيولة الذكية كانت تقتنص الصكوك التي تتداول دون قيمتها الاسمية، الأمر الذي قاد إلى رفع أحجام التداولات في السوق المحلية بمقدار 180 في المائة على أساس شهري.

في حين أن تفضيل الصناديق الاستثمارية للصكوك “متوسطة الأجل” جعل اثنين من الصكوك الخمسية يحققان مكاسب رأسمالية راوحت بين 4.36 و3.58 في المائة خلال مارس.

يذكر أن سوق الدين السعودية تعد أكبر أسواق الشرق الأوسط الحاضنة لإدراجات السندات الإسلامية.

وتترقب سوق أدوات الدخل الثابت المحلية تنفيذ صفقات عبر خمسة متعاملين دوليين -بينها ثلاثة مصارف من وول ستريت- وذلك بعد أن تم تعيينهم في أوائل أكتوبر 2022 بصفة رسمية.

استند الرصد إلى أحدث البيانات الرسمية الصادرة من “تداول”، التي كشفت عن إجمالي التداولات الخاصة بأدوات الدين السيادية، وكذلك الخاصة بالشركات.

وشهدت سوق الدين السعودية خلال 2022 دخول ثلاث شركات وساطة جديدة، ليرتفع بذلك أعداد شركات الوساطة من 14 إلى 17 شركة نشطة في أسواق الدخل الثابت الثانوية.

وبذلك حققت أعداد شركات الوساطة التي انجذبت للتداولات في السوق نسبة نمو تصل لـ21 في المائة بعد دخول الشركات الجديدة التي تنشط في إدارة صناديق استثمارية خلال 2022.

سندات الخزانة والترقية

لا تستفيد سوق الدين كثيرا من ارتفاع أسعار النفط، مقارنة بسوق الأسهم، وذلك بسبب حساسية تحركات العائد للسندات الأمريكية. وتقدم سوق أدوات الدخل الثابت المحلية حاليا فرصة متميزة للاستثمار الآمن “الطويل الأجل” في ظل تداول بعض الصكوك دون قيمتها الاسمية.

وأسهم الارتفاع القياسي لعوائد الخزانة الأمريكية خلال بعض فترات العام الماضي في إحداث مفاجأة في سوق الدين المحلية وسط رؤية بعض الصكوك الحكومية المدرجة تتداول دون قيمتها الاسمية، حيث تتأثر عوائد الإصدارات الحكومية للسعودية بما يجري مع عوائد سندات الخزانة الأمريكية، إذ إن هناك “علاقة عكسية” بين ارتفاع أسعار السندات وانخفاض العائد.

وأسهم انخفاض أسعار أدوات الدين المحلية بجعل معظم المستثمرين خلال الفترة الماضية يتمسكون بأوراقهم المالية بدلا من بيعها دون قيمتها الاسمية والاستفادة من التوزيعات الدورية الثابتة ريثما تتحسن ظروف السوق. غير أن بيانات السوق تفيد بأن المستثمرين الذين نفذوا صفقات بيع في 2022 قد أجروها دون القيمة الاسمية لاحتياجهم للسيولة.

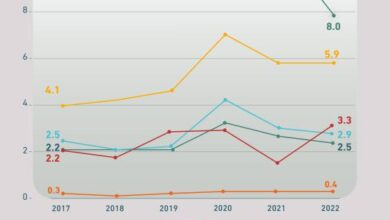

يذكر أن بورصة الدين قد بلغت ذروتها من حيث إجمالي التداولات السنوية في 2020 حين وصلت إلى 75 مليار دولار. وأنهت سوق الدين السعودية 2021 بتداولات على السندات والصكوك المدرجة بقيمة إجمالية بلغت 60.57 مليار ريال و23.97 مليار ريال عن 2022.

نقطة تحول

شهد ديسمبر 2022 نقطة تحول في تاريخ السوق، وذلك كون الصفقات التي تم تنفيذها خلال الشهر وحده قد استحوذت على نحو 67 في المائة من صفقات بورصة الدين عن كامل 2022.

ويعود سبب ذلك إلى تداولات الأفراد على صكوك أحد المصارف السعودية المدرجة. وتعني تلك المؤشرات أن وجود تلك الصكوك في السوق السعودية سيكون من الأحداث التحولية لكونها ستسهم في زيادة أعداد الصفقات المنفذة اليومية وترفع من أحجام التداولات، حيث تم تداول 7882 صفقة في ديسمبر، مقارنة بـ11594 صفقة عن العام الماضي لبورصة السعودية الحاضنة لإصدارات السندات والصكوك.

جهود زيادة أحجام التداول

يذكر أنه خلال منتصف أكتوبر 2021 طالب مجلس الشورى من المركز الوطني لإدارة الدين العام بدراسة أسباب عزوف بعض البنوك المحلية عن الانضمام لقائمة المتعاملين الأوليين والعمل على معالجة هذه الأسباب وزيادة عدد المتعاملين الأوليين في السوق المحلية.

وفي أوائل أكتوبر 2022، وقعت وزارة المالية والمركز الوطني لإدارة الدين اتفاقيات مع كل من بي إن بي باريبا ومجموعة سيتي المصرفية، وجولدمان ساكس، وجي بي مورجان، وبنك ستاندرد تشارترد، لتعيينها كمتعاملين أوليين دوليين بأدوات الدين الحكومية المحلية.

وقال المركز في بيان له حينها، إن هذه المؤسسات ستنضم إلى المؤسسات المالية المحلية، التي سبق انضمامها إلى برنامج المتعاملين الأوليين وهي: البنك الأهلي السعودي، والبنك السعودي البريطاني “ساب”، وبنك الجزيرة، ومصرف الإنماء، ومصرف الراجحي.

وأوضح أن هذه الاتفاقيات تأتي تأكيدا لدور المركز الوطني لإدارة الدين في تعزيز الوصول لأسواق الدين المحلية عن طريق تنويع قاعدة المستثمرين، وذلك لضمان استدامة الوصول إليها، ودعم تنمية السوق الثانوية.

وذكر أن طلبات الاكتتاب في السوق الأولية لأدوات الدين الحكومية المحلية تقدم إلى المركز الوطني لإدارة الدين من خلال المتعاملين الأوليين الذين جرى التعاقد معهم وذلك بشكل شهري مجدول، ويتولى هؤلاء المتعاملون تلقي الطلبات المقدمة من المستثمرين.

استند الرصد حول تحليلات أدوات الدين السعودية، إلى بيانات منصة “سي بوندز”، التي يستعين العاملون بأسواق الدخل الثابت بمنصتها من أجل تتبع حركة مؤشرات أسواق الائتمان العالمية، فضلا عن تقييم أداء السندات التي يستثمرون بها.

سيولة أجنبية

كان المزود العالمي للمؤشرات آي إتش إس ماركت، قد أعلن في أواخر ديسمبر 2021 انضمام معظم أدوات الدين المدرجة ببورصة الدين لمؤشر آي بوكس للسندات الحكومية.

يشار إلى أن الانضمام سيتيح للسوق المالية السعودية أن تكون جزءا من مؤشرات أسواق الصكوك وأدوات الدين التي يتبعها المستثمرون العالميون، ويقيس مؤشر آي بوكس السندات الحكومية المقومة بالعملة المحلية لأكثر من 30 دولة، وتم ضم 27 أداة دين حكومية مدرجة في السوق المالية السعودية للمؤشر، التي ستشكل ما نسبته 0.19 في المائة من وزنه، كما ستشكل ما نسبته 2.20 في المائة من مؤشر آي بوكس للسندات الحكومية للدول الناشئة التابع له، وتم تفعيل الانضمام إلى المؤشر في 31 يناير 2022.

وكانت مجموعة “فوتسي راسل” قد أضافت أدوات الدين السعودية إلى مؤشرها للسندات الحكومية للأسواق الناشئة بالعملة المحلية بدءا من أبريل (نيسان) 2022. وتم في ذلك الوقت ضم 42 سندا بقيمة 306.1 مليار ريال سعودي (81.6 مليار دولار) في المؤشر، وستشكل 2.75 في المائة منه على أساس القيمة السوقية المرجحة.

الجدير بالذكر أن انضمام المملكة في مؤشر فوتسي للسندات الحكومية في الأسواق الناشئة FTSE EMGBI، يعد أول انضمام لأدوات الدخل الثابت المقومة بالريال السعودي في مؤشر عالمي، كما يمثل علامة فارقة في مساعي تطوير السوق المالية السعودية.

ويعرف أن مؤشر فوتسي للسندات الحكومية في الأسواق الناشئة يقيس أداء السندات الحكومية المقومة بالعملة المحلية لأكثر من 16 دولة، وذلك يتيح معيارا واسع النطاق، ما يساعد على تمكين مديري المحافظ العالمية مقارنة بأداء الاستثمارات في أسواق الدين السيادية.

ومنذ منتصف يونيو 2021، شرعت “كلير ستريم”، مزود خدمات ما بعد التداول لمجموعة البورصة الألمانية، بربط سوق المالية السعودية بشبكتها من خلال الربط مع شركة مركز إيداع الأوراق المالية “إيداع”، المملوكة بالكامل من قبل مجموعة تداول السعودية والمسؤولة عن تشغيل وصيانة نظام الإيداع والتسوية. وسيسهل هذا الربط دخول المستثمرين الدوليين للسوق المالية السعودية، من خلال توفير تسوية السندات الحكومية والخاصة غير القابلة للتحويل وصناديق الاستثمار المتداولة والمدرجة في السوق السعودية والمقومة بالريال السعودي.

يمكن لعملاء “كلير ستريم” المؤهلين الاستثمار في سوق الصكوك والسندات وصناديق الاستثمار المتداولة والمدرجة في السوق المالية السعودية دون الحاجة إلى تقديم طلب التأهيل كمستثمر أجنبي مؤهل، إضافة إلى إمكانية استخدام حساباتهم الحالية المسجلة لدى “كلير ستريم”. ولأول مرة، يمكن للمستثمرين الدوليين تملك الأوراق المالية السعودية ذات الدخل الثابت وصناديق المؤشرات المتداولة من خلال حساب المرشح الأجنبي المشترك، ويمكنهم أيضا الاستفادة من خدمات مراكز الإيداع الدولية المعروفة، وذلك يتضمن خدمة التسوية الداخلية. ونتيجة لذلك، من المتوقع زيادة الطلب على أدوات الدين الحكومية من المستثمرين الدوليين وبالتالي تعزيز مستوى السيولة في السوق المحلية.

علاقة الفائدة بأدوات الدين

معلوم أن القيمة السوقية للصكوك وغيرها من الأوراق المالية ذات العائد الثابت تتغير تبعا للتغيرات، التي تطرأ على أسعار الفائدة وغيرها من العوامل الأخرى، حيث ترتفع أسعار أدوات الدين ذات العائد الثابت كلما هبطت أسعار الفائدة، وتنخفض أسعار تلك الأوراق المالية كلما ارتفعت الفائدة.

والورقة المالية الصادرة عن الحكومة السعودية مضمون فقط سداد الفائدة المعلن لها والقيمة الاسمية لها عند الاستحقاق، وكما هو الحال تماما بالنسبة إلى الأوراق المالية الأخرى ذات العائد الثابت، فإن الأوراق المالية المضمونة من الحكومة ستتعرض قيمتها للتقلب عندما تتغير أسعار الفائدة.

السيولة الثانوية

بعض الصكوك المدرجة في السوق السعودية، قد تصبح أقل سيولة من غيرها، ما يعني أنه لا يمكن بيعها بسرعة وسهولة، كما أن بعض الصكوك قد يصعب تسييلها إلى نقد لعدم وجود سوق ثانوية بسبب قيود نظامية أو قيود مترتبة على طبيعة الاستثمار أو عدم وجود مشترين مهتمين في هذا النوع من الأصول، وقد يؤثر ذلك سلبا في أداء صناديق شركات الأصول وسعر الوحدة.

ومثلا قد تمر سوق الصكوك بفترات سيولة منخفضة بشكل كبير، ما قد يؤدي إلى صعوبة في الحفاظ على أسعار مستقرة و/أو عادلة في معاملات الشراء والعكس في حال ارتفاع السيولة في حال الحاجة إلى البيع، وقد يؤدي ذلك لتسجيل خسائر معينة لصناديق شركات الأصول.

صناع السوق

أجرت السعودية عدة مبادرات إصلاحية للنهوض بالتداولات الثانوية الخاصة بأدوات الدخل الثابت من سندات وصكوك. وقبل قرار إعادة هيكلة المقابل المادي لجهات الإصدار والمتداولين وما رافقه من خفض لرسوم التداول خلال نيسان (أبريل) من 2019، قامت السعودية بإدراج إصداراتها السيادية وتداولها، وذلك لأول مرة خلال تموز (يوليو) 2018.

وتبع ذلك القرار الاستعانة بصناع السوق الخمسة المفوضين بتنشيط التداولات الثانوية للإصدارات الحكومية في تموز (يوليو) 2018. إلا أنه وبعد اندماجات البنوك السعودية الأخيرة، تم تحديث برنامج المتعاملين الأوليين في أغسطس 2021 بإضافة أحد البنوك الإسلامية الكبرى لقائمة صناع السوق الخمسة.

يذكر أن طلبات الاكتتاب في أدوات الدين الحكومية المحلية تقدم إلى المركز الوطني لإدارة الدين من خلال المتعاملين الأوليين الذين جرى التعاقد معهم، وذلك بشكل شهري ومجدول بحسب خطة الاقتراض الحكومي السنوية المعلنة، ويتولى المتعاملون الأوليون تلقي الطلبات المقدمة من المستثمرين. أما فيما يخص أدوات الدين الحكومية المحلية في السوق الثانوية بالمملكة، فإن المتعاملين الأوليين يتولون دور صانعي السوق بالتعاون مع الأشخاص المرخصين التابعين لهم، وفقا للأنظمة المتبعة.

وحدة التقارير الاقتصادية

Source link