موسم الإجازات يقلص تداولات مستثمري أدوات الدخل الثابت الشهرية إلى 1.76 مليار ريال في يونيو

[ad_1]

قلص موسم الاجازات تداولات مستثمري أدوات الدخل الثابت الشهرية إلى 1.76 مليار ريال فقط في يونيو.

وأسهم ذلك في تسجيل إجمالي التداولات الشهرية، من الصكوك الحكومية والشركات، أقل مستوياتها في 6 أشهر. وينتظر أن تتعافى أحجام التداولات تدريجيا خلال الفترة المقبلة.

يأتي ذلك في وقت أظهر فيه رصد لـ”الاقتصادية”، أن قيمة الإصدارات المدرجة في سوق الدين المحلية قد ارتفعت بنسبة 0.84 في المائة خلال النصف الأول من العام الجاري، وذلك بعد أن صعدت من 525 إلى 529 مليار ريال بنهاية يونيو.

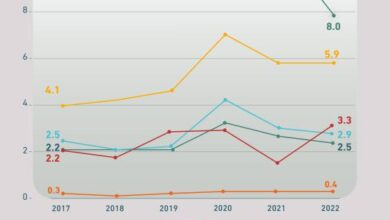

وأظهر الرصد أن التداولات على أدوات الدين في السوق زادت 108 في المائة على أساس سنوي، حيث بلغت 22.96 مليار ريال خلال النصف الأول مقارنة بـ11 مليار ريال عن الفترة ذاتها في عام 2022. وفي مؤشر إلى مزاحمة الأفراد للمستثمرين المؤسسيين في سوق الدين، فقد تجاوزت الصفقات المنفذة لمصلحة الأفراد 43 في المائة من إجمالي الصفقات المنفذة في يونيو، وهي أخبار سارة للجهات السعودية التنظيمية التي تسعى لشد أنظار الأفراد لفئة أخرى من الأصول غير الأسهم أو العقار.

وفي الإطار ذاته، صعد المعدل المتوسط للتداولات اليومية بأكثر من 96 في المائة مقارنة بـمستويات عام 2022، إذ بلغت 189 مليون ريال مقارنة بـ96 مليون ريال العام الماضي.

واقتنصت الصناديق الاستثمارية، التي يستثمر بها الأفراد، الصكوك التي تبقى على “موعد سدادها” أقل من عام إلى عامين، وذلك بعد أن حققت الصكوك التي تم إصدارها في 2017 مكاسب في الربع الثاني بلغت 1.32 في المائة.

وشهد الربع الثاني عملية بيع نادرة لصكوك سبعية بخصم 9 في المائة عن قيمتها الاسمية، حيث إن بعض المستثمرين يكون لديهم قيود داخلية تقود لتسييل الأدوات المالية في حال كسرها مستويات سعرية معينة.

استند رصد وحدة التقارير الاقتصادية، إلى أحدث البيانات الرسمية الصادرة من “تداول” التي كشفت عن إجمالي التداولات الخاصة في أدوات الدين السيادية وكذلك الخاصة بالشركات.

إحصائيات السوق

بحسب تقرير لـ”تداول السعودية” عن سوق أدوات الدين للربع الأول 2023، فإن إجمالي قيمة إصدارات الصكوك والسندات المدرجة بنهاية الفترة بلغ نحو 526.95 مليار ريال، بارتفاع طفيف بلغت نسبته 0.3 في المائة مقارنة بالربع الذي سبقه. وبلغت ملكية السعوديين من أدوات الدين نحو 520.7 مليار ريال تمثل 98.8 في المائة من الإجمالي.

إلغاء العمولة

كانت هيئة السوق المالية قد أعلنت في أواخر أبريل 2023 إلغاء حصتها من عمولة تداول الصكوك والسندات ابتداء من مايو 2023.

وقالت الهيئة في بيان حينها، إن عملية الإلغاء جاءت بهدف تخفيض التكاليف على المتعاملين في السوق بما يخدم تعزيز السيولة وزيادة تنافسية السوق المحلية، وتوسيع قاعدة المستثمرين المحليين في إصدارات الدين الحكومي، ما يسهم في تحقيق الأهداف الاستراتيجية لرؤية 2030 المرتبطة بتطوير القطاع المالي المتمثلة في نمو وتنويع الاقتصاد، وإيجاد سوق رأسمال متقدمة.

وأوضحت الهيئة أنها بإلغاء حصتها من عمولة تداول الصكوك والسندات تؤكد ثبات توجهاتها في التزامها بتحفيز نشاطات السوق الثانوية لأدوات الدين. وأضافت أنه من المأمول أن يسهم القرار في تحفيز المصدرين لإدراج الصكوك والسندات المقومة بالعملة المحلية في سوق الدين السعودية، وتشجيع المستثمرين على تداول هذه الأدوات، ما يساعد على تعميق سوق الدين وزيادة سيولتها، وذلك مع تنويع خيارات التمويل للقطاعين العام والخاص، بإيجاد فئة جديدة من الأصول لجميع شرائح المستثمرين.

سندات الخزانة والترقية

لا تستفيد سوق الدين كثيرا من ارتفاع أسعار النفط مقارنة بسوق الأسهم، وذلك بسبب حساسية تحركات العائد للسندات الأمريكية. وتقدم بورصة الدين حاليا فرصة متميزة للاستثمار الآمن “الطويل الأجل” في ظل تداول بعض الصكوك دون قيمتها الاسمية.

وتفاجأ المتداولون في السوق رؤية بعض الصكوك الحكومية المدرجة تتداول دون قيمتها الاسمية، بسب الارتفاع القياسي لعوائد الخزانة الأمريكية خلال العام الماضي.

تتأثر عوائد الإصدارات الحكومية للسعودية بما يجري مع عوائد سندات الخزانة الأمريكية، حيث إن هناك “علاقة عكسية” بين ارتفاع أسعار السندات وانخفاض العائد. وأسهم انخفاض أسعار أدوات الدين المحلية في جعل معظم المستثمرين (خلال الفترة الماضية) يتمسكون بأوراقهم المالية بدلا من بيعها دون قيمتها الاسمية والاستفادة من التوزيعات الدورية الثابتة ريثما تتحسن ظروف السوق. غير أن بيانات السوق تفيد بأن المستثمرين الذين نفذوا صفقات بيع في 2022 قد أجروها دون القيمة الاسمية لاحتياجهم للسيولة.

يذكر أن بورصة الدين قد بلغت ذروتها من حيث إجمالي التداولات السنوية في 2020 حين وصلت إلى 75 مليار دولار. وأنهت بورصة الدين السعودية 2021 بتداولات على السندات والصكوك المدرجة بقيمة إجمالية بلغت 60.57 مليار ريال و23.97 مليار ريال عن 2022.

نقطة تحول

شهد ديسمبر 2022 نقطة تحول في تاريخ السوق، وذلك لكون الصفقات التي تم تنفيذها خلال الشهر وحده قد استحوذت على نحو 67 في المائة من صفقات بورصة الدين عن كامل عام 2022.

ويعود سبب ذلك إلى تداولات الأفراد على صكوك أحد المصارف السعودية المدرجة.

وتعني تلك المؤشرات أن وجود تلك الصكوك في السوق السعودية سيكون من الأحداث التحولية، لكونها تسهم في زيادة أعداد الصفقات المنفذة اليومية وترفع من أحجام التداولات.

جهود زيادة أحجام التداول

يذكر أنه خلال منتصف أكتوبر 2021 طالب مجلس الشورى من المركز الوطني لإدارة الدين العام بدراسة أسباب عزوف بعض البنوك المحلية عن الانضمام لقائمة المتعاملين الأوليين والعمل على معالجة هذه الأسباب وزيادة عدد المتعاملين الأوليين في السوق المحلي.

وفي أوائل أكتوبر 2022، وقعت وزارة المالية والمركز الوطني لإدارة الدين اتفاقيات مع كل من “بي إن بي باريبا” ومجموعة “سيتي المصرفية”، و”جولدمان ساكس”، و”جي بي مورجان”، و”بنك ستاندرد تشارترد”، لتعيينها كمتعاملين أوليين دوليين بأدوات الدين الحكومية المحلية.

وقال المركز في بيان حينها، إن هذه المؤسسات ستنضم إلى المؤسسات المالية المحلية التي سبق انضمامها إلى برنامج المتعاملين الأوليين وهي: البنك الأهلي السعودي، والبنك السعودي البريطاني، وبنك الجزيرة، ومصرف الإنماء، ومصرف الراجحي.

وأوضح أن هذه الاتفاقيات تأتي تأكيدا لدور المركز الوطني لإدارة الدين في تعزيز الوصول لأسواق الدين المحلية عن طريق تنويع قاعدة المستثمرين، وذلك لضمان استدامة الوصول إليها، ودعم تنمية السوق الثانوية.

وذكر أن طلبات الاكتتاب في السوق الأولية لأدوات الدين الحكومية المحلية تقدم إلى المركز الوطني لإدارة الدين من خلال المتعاملين الأوليين الذين جرى التعاقد معهم وذلك بشكل شهري مجدول، ويتولى هؤلاء المتعاملون تلقي الطلبات المقدمة من المستثمرين.

تحديات جذب المستثمر الأجنبي

على الجانب الآخر، أفادت بيانات إحصائية أن ملكية غير السعوديين في أدوات الدين المحلية لا تزال محدودة على الرغم من وجود التشريعات، وفق رصد وحدة التقارير الاقتصادية.

وأدوات الدين السعودية المقومة بالريال مدرجة في بعض مؤشرات سندات الأسواق الناشئة ويمكن تسويتها دوليا وفق أفضل الممارسات. وتشكل ملكية غير السعوديين بأدوات الدين المدرجة محليا 1.2 في المائة من الإجمالي (تعادل 6.28 مليار ريال)، بنهاية الربع الأول من 2023 وهي مقسمة على 0.9 في المائة للشركات الأجنبية (تعادل 4.72 مليار ريال) و1.56 في المائة للخليجيين (تعادل 0.3 في المائة).

وخلص رصد “الاقتصادية”، إلى أن هناك سببين قد يقودان لاجتذاب السيولة الأجنبية نحو أدوات الدين المقومة بالريال. أولهما قيام البنوك الدولية العاملة بالسعودية بتسويق منتجات الدخل الثابت لعملائها وتشجيع كبرى شركات الأصول في الاستثمار في سوق الدين المحلية.

يذكر أن دخول المستثمرين الأفراد لبورصة الدين السعودية (بسبب إصدارات الشركات الموجهة للأفراد) قد أسهم في رفع وتيرة التداولات خلال الفترة الماضية، غير أن تخفيض تكلفة التداول من قبل شركات الوساطة سيسهم في زيادة أعداد المستثمرين الأفراد.

يذكر أن سوق الدين السعودية تعد أكبر بورصات الشرق الأوسط الحاضنة لإدراجات السندات الإسلامية. وتترقب بورصة الدين مشاهدة الصفقات التي ينتظر تنفيذها عبر 5 متعاملين دوليين -بينها 3 مصارف من وول ستريت- وذلك بعد أن تم تعينهم في أوائل أكتوبر 2022 بصفة رسمية.

وشهدت السوق المحلية خلال 2022 دخول 3 شركات وساطة جديدة ليرتفع بذلك أعداد شركات الوساطة من 14 إلى 17 شركة نشطة في أسواق الدخل الثابت الثانوية.

سيولة أجنبية

كان المزود العالمي للمؤشرات “آي إتش إس ماركت” قد أعلن في أواخر ديسمبر 2021 عن انضمام معظم أدوات الدين المدرجة في السوق الدين لمؤشر إيبوكس للسندات الحكومية.

يشار إلى أن الانضمام سيتيح للسوق المالية السعودية أن تكون جزءا من مؤشرات أسواق الصكوك وأدوات الدين التي يتبعها المستثمرون العالميون، ويقيس مؤشر أي بوكس السندات الحكومية المقومة بالعملة المحلية لأكثر من 30 دولة، وتم ضم 27 أداة دين حكومية مدرجة في السوق المالية السعودية للمؤشر، التي ستشكل ما نسبته 0.19 في المائة من وزنه، كما ستشكل ما نسبته 2.20 في المائة من مؤشر إيبوكس للسندات الحكومية للدول الناشئة التابع له، وتم تفعيل الانضمام إلى المؤشر في يوم 31 يناير 2022.

كانت مجموعة “فوتسي راسل” قد أضافت أدوات الدين السعودية إلى مؤشرها للسندات الحكومية للأسواق الناشئة بالعملة المحلية بدءا من أبريل 2022. وتم في ذلك الوقت ضم 42 سندا بقيمة 306.1 مليار ريال سعودي (81.6 مليار دولار) في المؤشر، تشكل 2.75 في المائة منه على أساس القيمة السوقية المرجحة.

الجدير بالذكر أن انضمام المملكة في مؤشر فوتسي للسندات الحكومية في الأسواق الناشئة (FTSE EMGBI)، يعد أول انضمام لأدوات الدخل الثابت المقومة بالريال السعودي في مؤشر عالمي، كما يمثل علامة فارقة في مساعي تطوير السوق المالية السعودية.

ويعرف بأن مؤشر فوتسي للسندات الحكومية في الأسواق الناشئة يقيس أداء السندات الحكومية المقومة بالعملة المحلية لأكثر من 16 دولة، وذلك يتيح معيارا واسع النطاق، ما يساعد على تمكين مديري المحافظ العالمية بمقارنة أداء الاستثمارات في أسواق الدين السيادية.

ومنذ منتصف يونيو من 2021، شرعت «كلير ستريم»، مزود خدمات ما بعد التداول لمجموعة البورصة الألمانية، بربط سوق المالية السعودية بشبكتها من خلال الربط مع شركة مركز إيداع الأوراق المالية «إيداع»، المملوكة بالكامل من قبل مجموعة تداول السعودية والمسؤولة عن تشغيل وصيانة نظام الإيداع والتسوية.

وسيسهل هذا الربط دخول المستثمرين الدوليين للسوق المالية السعودية، من خلال توفير تسوية السندات الحكومية والخاصة غير القابلة للتحويل وصناديق الاستثمار المتداولة والمدرجة في السوق السعودية والمقومة بالريال السعودي.

يمكن لعملاء «كلير ستريم» المؤهلين، الاستثمار في سوق الصكوك والسندات وصناديق الاستثمار المتداولة والمدرجة في السوق المالية السعودية دون الحاجة لتقديم طلب التأهيل كمستثمر أجنبي مؤهل، إضافة إلى إمكانية استخدام حساباتهم الحالية المسجلة لدى «كلير ستريم».

ولأول مرة، يمكن للمستثمرين الدوليين تملك الأوراق المالية السعودية ذات الدخل الثابت وصناديق المؤشرات المتداولة من خلال حساب المرشح الأجنبي المشترك، ويمكنهم أيضا الاستفادة من خدمات مراكز الإيداع الدولية المعروفة وذلك يتضمن خدمة التسوية الداخلية.

ونتيجة لذلك، من المتوقع زيادة الطلب على أدوات الدين الحكومية من المستثمرين الدوليين، وبالتالي تعزيز مستوى السيولة في السوق المحلية.

السيولة الثانوية

بعض الصكوك المدرجة في السوق السعودية، قد تصبح أقل سيولة من غيرها، ما يعني أنه لا يمكن بيعها بسرعة وسهولة، كما أن بعض الصكوك قد يصعب تسييلها إلى نقد لعدم وجود سوق ثانوية بسبب قيود نظامية أو قيود مترتبة على طبيعة الاستثمار أو عدم وجود مشترين مهتمين في هذا النوع من الأصول، وقد يؤثر ذلك سلبا في أداء صناديق شركات الأصول وسعر الوحدة.

ومثلا، قد يتمر سوق الصكوك بفترات سيولة منخفضة بشكل كبير، مما قد يؤدي إلى صعوبة في الحفاظ على أسعار مستقرة و/أو عادلة في معاملات الشراء والعكس في حالة ارتفاع السيولة في حالة الحاجة للبيع، وقد يؤدي ذلك لتسجيل خسائر معينة لصناديق شركات الأصول.

صناع السوق

أجرت السعودية مبادرات إصلاحية عدة للنهوض بالتداولات الثانوية الخاصة بأدوات الدخل الثابت من سندات وصكوك.

وقبل قرار إعادة هيكلة المقابل المادي لجهات الإصدار والمتداولين وما رافقه من خفض لرسوم التداول خلال أبريل من 2019، قامت السعودية بإدراج إصداراتها السيادية وتداولها، وذلك لأول مرة خلال يوليو 2018.

وتبع ذلك القرار الاستعانة بصناع السوق الخمسة المفوضين بتنشيط التداولات الثانوية للإصدارات الحكومية في يوليو 2018. إلا أنه بعد اندماجات البنوك السعودية الأخيرة، تم تحديث برنامج المتعاملين الأوليين في أغسطس 2021 بإضافة أحد البنوك الإسلامية الكبرى لقائمة صناع السوق الخمسة.

يذكر أن طلبات الاكتتاب في أدوات الدين الحكومية المحلية تقدم إلى المركز الوطني لإدارة الدين من خلال المتعاملين الأوليين الذين جرى التعاقد معهم، وذلك بشكل شهري ومجدول بحسب خطة الاقتراض الحكومي السنوية المعلنة، ويتولى المتعاملون الأوليون تلقي الطلبات المقدمة من المستثمرين. أما فيما يخص أدوات الدين الحكومية المحلية في السوق الثانوية بالمملكة، فإن المتعاملين الأوليين يتولون دور صانعي السوق بالتعاون مع الأشخاص المرخصين التابعين لهم، وفقا للأنظمة المتبعة.

رسوم التداول

في السابق، كانت رسوم التداول توصف من قبل المراقبين بأنها مبالغ فيها، حيث تصل إلى عشر نقاط أساس، منها ثماني نقاط أساس تذهب للشركات المرخصة “أي شركات الوساطة” ونقطتين أساس تقسم مناصفة بين هيئة السوق المالية وتداول.

وأحد أسباب حصول الشركات المرخصة على ثماني نقاط أساس يرجع لانعدام السيولة، ما يؤدي إلى صفقات محدودة شهريا، لكن مستوى التداولات الشهرية أخذ مسارا مرتفعا منذ إدراج الديون الحكومية، ما أدى لتعظيم أعداد وقيم الصفقات المنفذة.

وفي أبريل 2019، تم الإعلان عن حزمة من الإصلاحات التي طال انتظارها من قبل العاملين في أسواق الدخل الثابت في السعودية. حيث تمت إعادة هيكلة المقابل المادي للخدمات المقدمة لجهات الإصدار والمتداولين.

وإعادة هيكلة الرسوم تعد موجهة لشريحتين، الأولى هي جهات الإصدار وهذه التعديلات ستسهم في تخفيض الرسوم ذات الصلة بالإدراج بالبورصة لتلامس 25 في المائة، وهذا الرقم قد يزيد وينقص، وفقا لعوامل متغيرة تتعلق بجهة الإصدار.

على الجانب الآخر، تم تخفيض رسوم التداول لمصلحة المستثمرين، حيث تصل حصة شركة تداول ما بين نقطة أساس إلى نصف نقطة، باستثناء الحالات التي يكون فيها البائع أو المشتري متعاملا أوليا محددا.

وينتظر لقرار رفع الضوابط الخاصة بعمولة شركات الوساطة، عبر إزالة الحد الأدنى والأعلى الخاص بتنفيذ صفقات الشراء والبيع، أن يقود لإيجاد المنافسة بين تلك الشركات عبر تقديم رسوم منخفضة لجذب العملاء.

وفي حال تنفيذ أي صفقة صكوك، تستقطع تداول حصتها من المقابل المادي وكذلك شركة الوساطة التي تم أمر الشراء أو البيع من خلالها.

وكان مجلس هيئة السوق المالية أصدر قراره في يوليو 2020 باستمرار إعفاء المصدرين الراغبين في طرح أدوات دين طرحا عاما من سداد المقابل المالي المحصل للهيئة عند تقديم طلب تسجيل أدوات دين وذلك حتى نهاية 2025.

المعالجة الزكوية

تشهد المملكة منذ إطلاق رؤية 2030 سلسلة من الإصلاحات الاقتصادية التي مست أسواق الدخل الثابت المحلية. كان أولها التشريعات الخاصة بزكاة الصكوك الحكومية، التي صدرت من الهيئة العامة للزكاة والدخل في مارس من 2019.

وبخلاف ما يجري مع بعض الدول الأخرى عندما يضطر الأفراد لدفع ضرائب على الأرباح المتحصلة من الدفعات الدورية للسندات الحكومية، فإن السعودية قد تكفلت بتحمل الزكاة على الصكوك الحكومية التي تصدرها وزارة المالية محليا (المقومة بالريال السعودي). إلا أن آلية استرداد المبالغ المدفوعة للزكاة تكمن في تقدم المستثمرين بطلب الاسترداد من وزارة المالية.

مع العلم أن الزكاة ستكون مقتصرة على العوائد السنوية للسندات الإسلامية (التي يستلمها المستثمرون) وليس على قيمة الإصدار كلها.

وجاء تحمل الدولة للزكاة المترتبة على الصكوك ليعزز الاستثمار المحلي والدولي فيها، وهذه المسألة تحظى بأهمية كبرى لدى المستثمرين؛ لأنها تؤثر في نسبة ما يتحصلون عليه من الأرباح الدورية للصكوك، ويتماشى ذلك التوجه مع وثيقة برنامج تطوير القطاع المالي التي كان من أهم مبادراتها معالجة المعاملة الزكوية، وطريقة الاحتساب، وكذلك ضريبة الاستقطاع الخاصة بأدوات الدين.

زكاة الصناديق المتخصصة

تتباين المعالجة الزكوية للصناديق المتخصصة بالصكوك الحكومية والمطروحة في السوق السعودية. فعلى سبيل المثال، أفادت وثيقة لأحد مدراء الصناديق أنه يحق لمديـر الصنـدوق إخراج زكاة الوحـدات الاستثمارية عـن المسـتثمرين وتقـع علـى مالـك الوحـدة مسـؤولية إخراج زكاة مـا يملـك مـن وحـدات استثمارية، وذلـك فـي حـال عـدم القيـام بالربـط الزكـوي كمـا نـص القـرار الـوزاري رقـم (2218) الصادر في 2019، حيث نص القرار الوزاري عن توقف تحمل الدولة عن أي أداة من أدوات الدين الحكومية عدا الصكوك المصدرة ضمن برنامج إصدار الصكوك بالريال السعودي لدى وزارة المالية بدءا من 2020.

تحديثات جباية الزكاة

في أبريل 2023 قامت السعودية بإجراء تعديلات على اللائحة التنفيذية لجباية الزكاة. فللأغراض الزكوية، يجوز للمكلف (أي دافع الزكاة) معاملة الصكوك والسندات التي يصدرها معاملة رأس المال، وذلك دون النظر لتصنيفها في القوائم المالية لديه، وفي هذه الحالة تحسم تلك الصكوك والسندات من الوعاء الزكوي للمستثمرين فيها إذا كانت لغير المتاجرة، أي أنه تم شراء تلك الأوراق المالية من أجل الاستفادة من التوزيعات الدورية حتى حلول أجل الاستحقاق، ولا يجوز للمكلف المصدر (أي جهة الإصدار) العدول عن هذه المعاملة خلال فترة استحقاق الصكوك والسندات.

ضريبة القيمة المضافة

خلال النصف الأول من 2019، أطلقت الهيئة العامة للزكاة والدخل الدليل الإرشادي الخاص بالتمويل الإسلامي الذي تطرق لكيفية تطبيق ضريبة القيمة المضافة على أهم منتجات التمويل الإسلامي كالمرابحة والاجارة والمشاركة والتورق والصكوك والمضاربة والوكالة.

وتعد تلك المنتجات العامود الفقري للبنوك والنوافذ المصرفية الإسلامية بالسعودية. وتم التطرق لكيفية معالجة الضريبة الخاصة بصكوك الشركات، وذلك نظرا لوجود تشريع خاص بزكاة أدوات الدين الحكومية. وعالج الدليل الإرشادي أبرز النقاط الشائكة في المجال الضريبي كمسألة الانتقال المؤقت لأصول الصكوك، حيث يعد خارج نطاق الضريبة لأن الحيازة للطرف الآخر ليست دائمة، إضافة لذلك فتلك الأصول، التي بحوزة شركة الأغراض الخاصة، سترجع لجهة الإصدار لاحقا، وعليه فأصول الإصدار والأقساط الدورية لا تخضع لضريبة القيمة المضافة.

وحدة التقارير الاقتصادية

[ad_2]

Source link