الأسهم السعودية .. 21 عاما ارتفاعا و10 سنوات انخفاضا

حققت الأسهم السعودية نموا قدره 4.3 في المائة لتغلق عند 7210 نقاط بنهاية عام 2016، لكن هذا النمو يعد ثاني أضعف نمو في تاريخها. وكانت أضعف نسبة ارتفاع في عام 2002 بنسبة 3.6 في المائة. ومنذ تأسيس المؤشر منذ عام 1985، ارتفعت السوق في 21 عاما بينما حققت تراجعات في عشرة أعوام، وبذلك الأداء ترتفع قيمة السوق إلى 1.68 تريليون ريال بنمو 103 مليارات بنسبة 6.5 في المائة. وجاء الأداء متوافقا مع توقعات التقرير السنوي السابق، حيث جاء فيه أن “السوق ستميل إلى الاستقرار ومحاولة الارتفاع”. كما أشير فيه إلى احتمال دخول السوق في موجة تراجع حتى مستويات 5700 نقطة، وكانت أدنى إغلاق شهري للسوق عند 5623 نقطة. رغم ضعف النمو إلا أنه يشير إلى تحسن كبير في أداء السوق، حيث السوق استطاعت أن تسيطر على الخسائر المحققة خلال العام التي بلغت 23 في المائة، وكانت أشد خسائر للسوق منذ عام 2008. جاءت تلك الخسائر في ظل مخاوف في مطلع العام من تراجع أسعار النفط التي تراجعت حتى إلى 27 دولارا في خام برنت وهي مستويات قريبة من المتوقع في التقرير السنوي الذي أشير فيه إلى تراجع الخام إلى مستويات 25 دولارا. وبعد ارتداد أسعار النفط تحسن أداء السوق معها حتى سيطر على معظم الخسائر واقترابه من تحقيق نمو سنوي في شهر نيسان (أبريل) الماضي عندما وصل إلى 6875 نقطة. إلا أن ارتفاع “السايبر” نتيجة الطلب العالي على السيولة من قبل الحكومة لتغطية العجز عبر طرح سندات محلية، رفع تكاليف الاقتراض على الشركات، ما زاد الأعباء المالية عليها لتخفض الهوامش الربحية. وخسرت السوق في النصف الثاني من العام، ما كسبته في مطلع العام وحققت في تشرين الأول (أكتوبر) الماضي أدنى إغلاق يومي عند 5416 نقطة في ظل التشاؤم لدى المتعاملين. أشير في التقرير الأسبوعي ـ (العدد 8391) ـ إلى أن “السوق وصلت إلى مستويات التماسك والارتداد، حيث تعد مستويات 5350 نقطة أقوى الدعوم للسوق منذ عام 2009، واستطاعت السوق الدفاع عنها في أكثر من مناسبة، وتخطي حاجز 6100 نقطة سيعيد الثقة إلى السوق وسيفتح شهية المخاطرة” وبأن المصارف ستقود موجة الارتداد. وبالفعل كان شهر تشرين الأول (أكتوبر) بداية انطلاقة السوق نحو الأعلى. واستطاعت السوق أن تحقق في الربع الأخير من العام مكاسب بنحو 28 في المائة لتكون الأفضل ربحية من الأرباع الماضية حتى عام 2009. جاء الارتداد بقيادة المصارف بعد تدخل مؤسسة النقد بإيداع نحو 20 مليارا في المصارف، إضافة إلى توفير اتفاقية إعادة شراء لآجال تزيد على ليلة واحدة حتى 90 يوما. وتلك الإجراءات سمحت بتعزيز السيولة في النظام المالي ما يدفع بأسعار الفائدة بين المصارف “السايبر” إلى التراجع إلى مستويات 2 في المائة وتخفف الأعباء المالية على الشركات. وكانت شرارة انطلاق السوق الصاروخية التي خلالها حققت أطول سلسلة ارتفاع في عامين بعد ارتفاعها لسبعة أسابيع، قد بدأت بعد نجاح طرح السندات الدولية التي جمعت نحو 17 مليار دولار، وكانت طلبات الشراء للسندات هي الأعلى تاريخيا في الدول الناشئة، لتعكس متانة الاقتصاد السعودي ومستقبله في ظل تصنيف ائتماني مرتفع. ثم بدأ ظهور الوزراء الذين أوضحوا للجمهور الإجراءات الحكومية بشأن الإصلاحات لتتحسن شهية المخاطرة ثم زادت الثقة مع إقرار سداد مستحقات القطاع الخاص. ويأتي تأخر سداد متأخرات القطاع الخاص ليس لعجز الحكومة في الوفاء بالالتزامات، بل لإعادة هيكلة الاقتصاد السعودي التي تتطلب إعادة النظر في المشاريع التي تم إقرارها في سنوات سابقة ولم يبدأ تنفيذها أو تعثرت وذلك الإجراء مطلب لازم لرفع كفاءة الإنفاق الحكومي وضبط المالية العامة. ومع تحسن العوامل الداخلية، تحسنت أسعار النفط مدفوعة باتفاق “أوبك” لخفض وتجميد الإنتاج ما عزز من وتيرة ارتفاع السوق خاصة من القطاع البتروكيماوي الذي تشهد أسعار منتجاته ارتفاعا كبيرا ما يجعلها قادرة على تحقيق نمو سنوي في الربع الرابع. #2# ظهور الميزانية العامة بشفافية أعلى مع برنامج التوازن المالي، وسابقا “الرؤية 2030” وبرنامج التحول الوطني 2020 أصبحت الرؤية واضحة للمستثمرين للأعوام المقبلة، ما يقلل من مخاطر صدمات الإجراءات الحكومية والإصلاحات، وتحديد الخيارات الاستثمارية التي تتناسب مع توجهات الدولة، وذلك سيخدم النمو الاقتصادي. العام 2017 سيتوقع أن يكون أفضل حالا من العام السابق، حيث أسعار النفط ستجد دعما من اتفاق “أوبك” ما يدفع خام برنت بالوصول إلى مستويات 69 دولارا، وسيحسن ذلك من المالية العامة ويخفف الضغوط على السيولة المحلية من قبل الطلب الحكومي. كما أن أسعار الفائدة بين المصارف “السايبر” من غير المتوقع أن ترتفع أكثر من مستويات 2 في المائة حتى مع احتمالات رفع “الفيدرالي الأمريكي” الفائدة ثلاث مرات في العام الجاري مع افتراض أن كل رفع سيكون بربع النقطة. حيث الهامش بين “الريبو” و”الريبو العكسي” يبلغ الآن 125 نقطة، وفي حال رفع الريبو العكسي ثلاث مرات بواقع ربع نقطة في كل مرة سيرتفع في النهاية إلى 1.5 في المائة مقابل بقاء 2 في المائة في اتفاقية إعادة الشراء “الريبو”، أي أنه لن تضطر مؤسسة النقد “ساما” إلى تعديل الحد الأعلى من أسعار الفائدة في العام الجاري وهذا سيبقي تكلفة الاقتراض مستقرة خلال العام على الأقل. من جهة أخرى رفع أسعار الفائدة في الولايات المتحدة سيزيد التحديات من خلال ارتفاع سعر صرف الدولار أمام سلة من العملات، وذلك سيضغط على أسعار السلع من بينها النفط، وقد يحول من تحقق الارتفاع المتوقع له، كما سيؤثر في الشركات المحلية التي تعتمد على الأسواق الخارجية من بينها البتروكيماويات، ومخاطر تقلب العملات أحد عوامل المخاطرة في العام الجاري على الشركات. ومن المخاطر التي قد يكون لها تأثير جوهري في الاقتصاد رفع أسعار الكهرباء في العام الجاري للقطاع السكني، ومن المتوقع أن يتمكن برنامج حساب المواطن الذي سيقدم الدعم النقدي للأفراد متوسطي ومنخفضي الدخل من مواجهة مخاطر تراجع القوة الشرائية للمستهلكين. كما سترتفع أسعار وقود النقل، وستتأثر الشركات التي تشكل تكلفة النقل نسبة مرتفعة من المبيعات بشكل سلبي، حيث ستنخفض هوامش الربحية، ما لم تعِد هيكلة التكاليف أو تزيد مبيعاتها لتحقيق النمو. ورفع أسعار الكهرباء للقطاع غير السكني في عام 2018 إضافة إلى فرض ضريبة القيمة المضافة، بينما أسعار اللقيم للقطاع الصناعي سيتم رفعها في عام 2019، ما سيخفف الضغوط على الشركات المدرجة. #3# في المقابل هناك عوامل إيجابية قد تحجم من أثر تلك المتغيرات المرتقبة، حيث سيشهد القطاع العقاري نشاطا – بمشيئة الله – مع عودة الصندوق العقاري للإقراض مع المنتجات التمويلية الأخرى بالشراكة مع المصارف، إضافة إلى إنشاء شركة إعادة التمويل التي ستسهم في زيادة حجم السيولة في القطاع وسيأتي ذلك تزامنا مع رسوم الأراضي البيضاء الذي يهدف إلى تطويرها. وهذا القطاع الضخم ترتبط به عدة قطاعات ونشاط القطاع سيحقق مكاسب مباشرة وغير مباشرة لبعض الشركات المدرجة. إضافة إلى تحسن أسعار المنتجات البتروكيماوية ما يعزز ربحية القطاع القيادي في السوق. ومع التزام الحكومة بسداد مستحقات القطاع الخاص خلال 60 يوما، وزيادة الإنفاق الحكومي، والنشاط المرتقب للقطاع العقاري وغيرها من العوامل ستعزز من ربحية القطاع المصرفي. فنيا، السوق في 2017 تميل نحو الارتفاع إلى مستويات 8450 نقطة بينما مستويات 7250 و7800 مقاومة. أما الدعم فعند مستويات 6800 نقطة التي قد تصل إليها السوق خلال الربع الأول من 2017 ومن ثم الارتداد. ربحية الشركات عامل حاسم في حركة السوق لذا قد تنهي الشركات عام 2016 على تغير هامشي في الربحية، إلا أن الأرباع المقبلة من المهم فيها تحقيق النمو لتعزيز ربحية المؤشر العام. الأداء العام للسوق افتتحت السوق عام 2016 عند 6911 نقطة، وتراجعت إلى أدنى نقطة عند 5327 نقطة فاقدة 23 في المائة، ثم عوضت الخسائر لتحقق أعلى مستوى عند 7279 رابحة 5 في المائة، وأنهى المؤشر عام 2016 عند 7210 نقاط بمكاسب بلغت 298 نقطة بنسبة 4.3 في المائة. وتراجعت قيم التداول 30 في المائة إلى 1.16 تريليون ريال، بينما الأسهم المتداولة ارتفعت 2 في المائة إلى 68 مليار سهم. أما الصفقات فبلغت 27 مليون صفقة متراجعة بنسبة 10 في المائة. وعلى صعيد القطاعات، ارتفعت سبعة منها مقابل تراجع ثلاثة، تصدر المرتفعة “الطاقة” بنسبة 41 في المائة، يليه “البتروكيماويات” بنسبة 25 في المائة، وحل ثالثا “التطوير العقاري” بنسبة 21 في المائة. أما المتراجعة فجاء على رأسها “الفنادق والسياحة” بنسبة 44 في المائة، يليه “الإعلام والنشر” بنسبة 23 في المائة، وحل ثالثا “التجزئة” بنسبة 18 في المائة. وكان قطاع المصارف الأعلى استحواذا على السيولة بنسبة 19 في المائة بقيمة 219 مليار ريال، بينما الأقل كان قطاع الطاقة بقيمة 11.5 مليار ريال. وعلى صعيد الأسهم، تصدر المرتفعة “ولاء للتأمين” بنسبة 106 في المائة ليغلق عند 22.4 ريال، يليه “تكافل الراجحي” بنسبة 73 في المائة ليغلق عند 38.57 ريال، وحل ثالثا “ينساب” بنسبة 67 في المائة ليغلق عند 54.04 ريال. في المقابل تصدر المتراجعة “ملاذ للتأمين” بنسبة 60 في المائة ليغلق عند 8.7 ريال، يليه “العالمية” بنسبة 58 في المائة ليغلق عند 24.65 ريال، وحل ثالثا “عناية” بنسبة 51 في المائة ليغلق عند 16.21 ريال. وكان الأكثر تداولا “الإنماء” بقيمة 149 مليار ريال بنسبة 13 في المائة، يليه “سابك” بقيمة 130 مليار ريال بنسبة 11 في المائة، وحل ثالثا “دار الأركان” بنسبة 5 في المائة بتداولات 54.1 مليار ريال. الصفقات الخاصة ارتفعت قيمة الصفقات الخاصة في سوق الأسهم السعودية في 2016 إلى تسعة مليارات ريال لتتراجع إلى 59 في المائة مقارنة بـ 21.8 مليار ريال في عام 2015. وبذلك ترتفع قيمة الصفقات الخاصة تاريخيا – منذ بدء نشر البيانات – 75.5 مليار ريال. وتصدر “المراعي” الأسهم في قيمة الصفقات ليسيطر على 61 في المائة من إجمالي قيمة الصفقات الخاصة منذ مطلع 2016 بقيمة 5.5 مليار ريال معظمها تمت من خلال أربع صفقات، نتج عنها تخارج أحد كبار ملاك الشركة وتقلص آخر دون أن يقابلهما مالك جديد يمتلك أكثر من 5 في المائة، رغم أن تلك الصفقات يقارب حجمها 10 في المائة من قيمة الشركة. لكن التقرير الأسبوعي لـ “تداول” أظهر نموا استثنائيا في تداولات الصناديق الاستثمارية، ما يرجح أن المشتري كانت صناديق استثمارية خاصة. والصفقات الخاصة هي الأوامر التي يتم تنفيذها عندما يتفق مستثمر بائع ومستثمر مشترٍ على تداول أوراق مالية محددة وبسعر محدد بحيث تتوافق مع ضوابط السوق المالية السعودية “تداول” والقواعد واللوائح الصادرة عن هيئة السوق المالية ذات العلاقة. ويتم تنفيذ الصفقة خارج سوق التداولات الاعتيادية ولا تؤثر في الأسعار، لكن تحتسب قيمتها مع تداولات السهم أو السوق. ومن الممكن أن يتم الاتفاق بين الطرفين بأسعار تزيد أو تقل عن 10 في المائة من سعر الإغلاق السابق للسهم باتفاق الطرفين. #4# ملكية المستثمرين ظلت الجهات الحكومية أكبر مالك لحصة في سوق الأسهم السعودية بقيمة 663 مليار ريال تعادل 39 في المائة من قيمة السوق، بينما الأفراد السعوديون بلغت قيمة ممتلكاتهم 482 مليار ريال بنسبة 29 في المائة معظمها لفئة الأفراد المتخصصين. بينما تراجعت ملكية الأجانب إلى 4 في المائة من 5 في المائة في العام السابق. إلا أن فئة المستثمرين الأجانب المؤهلين ارتفعت 88 في المائة إلى ملياري ريال تقريبا. وكان أعلى نمو في الملكية في فئة الصناديق الاستثمارية السعودية حيث ارتفعت 92 في المائة لتصبح قيمتها 88 مليار تعادل 5 في المائة من السوق. الشركات الخاسرة بلغت الشركات الخاسرة 50 في المائة وأكثر من رأسمالها 13 شركة. والشركات ذات الخسائر المتراكمة بنسبة 50 في المائة إلى أقل من 75 في المائة من رأسمالها هي “الأسماك”، “أمانة للتأمين”، “سوليدرتي تكافل”، “الأهلية”، “ملاذ للتأمين”، و”تهامة”. بينما الشركات ذات الخسائر المتراكمة بنسبة 75 في المائة إلى أقل من 100 في المائة من رأسمالها، هي “نماء”، “سند للتأمين”، و”اتحاد عذيب”. أما الشركات ذات الخسائر المتراكمة بنسبة 100 في المائة فأكثر من رأسمالها والموقوفة عن التداول الآني، فهي: “وقاية للتأمين”، “الباحة”، “المعجل”، و”بيشة”. الاكتتابات انخفض عدد الشركات المطروحة خلال عام 2016 إلى ثلاث لتكون الأقل على الإطلاق منذ تأسيس هيئة السوق المالية. وكانت في العام السابق أربع شركات، وأعلى عام سجلت السوق فيه زيادة في الشركات المدرجة عام 2007 بـ 27 طرحا أوليا. وبذلك ترتفع الاكتتابات في السوق – منذ تأسيس الهيئة – إلى 94 شركة. وكانت أعلى الاكتتابات خلال عام 2016 هي: شركة الشرق الأوسط للرعاية الصحية بنحو 27.6 مليون سهم بسعر 64 ريالا، يليها شركة اليمامة للصناعات الحديدية بنحو 15.2 مليون سهم بسعر 36 ريالا، وآخر شركة لازوردي بـ 12.9 مليون سهم بسعر 37 ريالا. سوق الصكوك والسندات تراجعت الصفقات المنفذة 42 في المائة من سبع صفقات إلى أربع صفقات. وتراجعت قيم التداول 0.44 في المائة إلى 450 مليون ريال. وذلك تداولا على ستة صكوك ألغي منها “صكوك سبكيم” في منتصف العام. صناديق المؤشرات المتداولة تراجعت قيم التداول على صناديق المؤشرات المتداولة بنحو 46 في المائة إلى مليار ريال وهي حصيلة تداول 41.8 مليون وحدة تمت عبر 1656 صفقة. وبلغت الصناديق المتداولة ثلاثة صناديق أحدها متخصص في قطاع البتروكيماويات بينما الآخران في الأسهم القيادية. صناديق الاستثمار وافقت هيئة السوق المالية على طرح 12 صندوقا طرحا عاما، مقابل 14 صندوقا في العام السابق. ونحو ثمانية صناديق تستثمر في سوق الأسهم السعودية، أربعة منها متخصصة في السوق السعودية والبقية تستثمر في أسواق أو أصول أخرى مع الأسهم السعودية. وبلغ إجمالي عدد الصناديق التي تستثمر في الأسهم المحلية حتى نهاية العام 97 صندوقا.

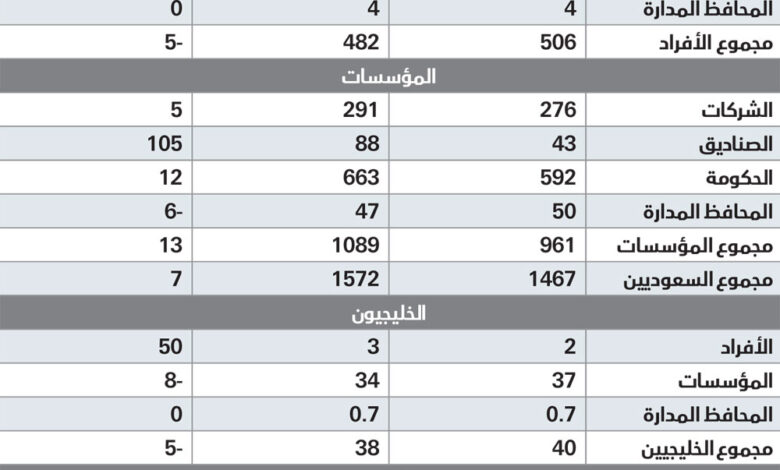

Source link